今年5月份以来,国际银价从高位逐步回落,整体处于一轮下行通道之内,且银价走势相对于金价更弱,这一趋势是否会持续下去呢?

一、美联储暂停加息被充分预期

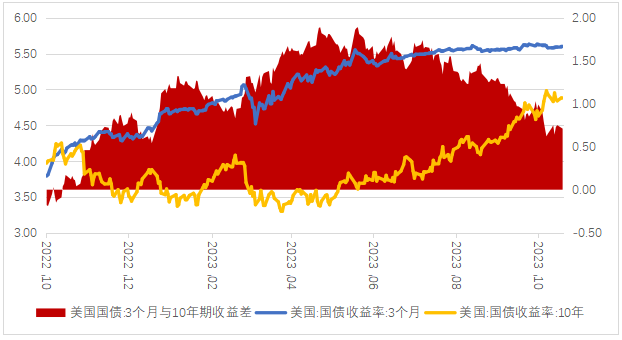

本周迎来超级央行周,市场将相继迎接日本央行、美联储和英国央行的重磅议息决议,其中美联储的利率决议最为重要。北京时间11月2日(本周四)凌晨将迎来美联储11月议息决议,市场普遍预期美联储此次将暂停加息。一方面,美国长期国债利率经历一轮迅速上升,其中10年期国债收益率更是一度突破5%,达到2007年以来最高水平,美债收益率上升一定程度上取代了美联储的加息效果。另一方面,美国9月核心PCE物价指数同比上升3.7%,创2021年5月以来新低,核心通胀继续放缓,同时美国就业市场处于降温趋势。在本轮加息周期中,美联储最为看重的两个指标都炒作朝着“有利”方向运行,这使得美联储更愿意保持按兵不动。

但是需要注意的是,美联储9月份公布的点阵图加息预期显示,美联储年内仍有一次加息预期,因此12月份的议息会议仍有一定的不确定性,本轮加息周期确定结束仍需时间验证。另外,考虑到美国经济表现出较强韧性,通胀水平虽处于下行通道,但距离美联储目标仍有较大距离,因此,预计美联储维持高利率的时间也将长于预期,降息时间大概率要等到明年年中之后,而触发降息的重要因素包括出现系统性金融风险,如银行倒闭、商业地产暴雷、非银机构破产、证券抵押市场发生流动性危机等,以及经济衰退、失业率大幅上行等。

二、地缘政治因素短期影响有限

十一假期之后,国际银价和国际金价均出现一轮快速反弹,其中主要的影响因素是中东巴以局势突然紧张。地缘政治风险对贵金属的影响主要分为两部分,一是地缘政治风险是否会触发大量资金寻求避险,二是地缘政治风险是否会打击美元的稳定性。一般来说,受市场情绪影响,往往在地缘冲突出现阶段性升级时,贵金属的行情变化最大;当局势缺乏进展或不明确的情况下,贵金属价格回落的可能性就会增加,甚至是逐渐失去市场的关注度。目前,巴以局势并未发生新的转折点,且美元指数保持高位运行吸引部分避险资金,因此,巴以冲突因素对贵金属的提振已经基本被市场消化。

三、央行需求维持增长

目前,全球央行对贵金属的需求仍旧较强。据中国人民银行公布的最新数据显示,中国9月末黄金储备7046万盎司,环比增加84万盎司,为连续第11个月增加黄金储备。另外,据世界黄金协会的统计数据显示,三季度全球央行净购黄金337吨,为有史以来第三高的季度净购金量。尽管未能打破2022年三季度的纪录,但2023年年初至今的央行购金需求已达800吨,创下了协会有该项数据统计以来的最新纪录。从中期来看,全球央行增配黄金不仅会带动金价走强,也会对白银价格形成一定带动。

从市场持仓来看,截至10月24日,COMEX白银非商业多头持仓为51860张,延续7月中旬以来的下滑趋势,但9月下旬之后基本波动不大;COMEX白银非商业空头持仓为27528张,近一个月下降了约8000张;近一个月以来,投机市场的看空力量减弱更明显。截至10月31日,全球最大白银ETF--iShares Silver Trust白银持仓量为13745.18吨,中期延续下滑趋势,ETF持仓量的下降主要受到投资者预期利率将持续高企的情绪影响。

四、金银比价仍有冲高动能

金银比是金价与银价的比值,其数值的意义相当于一份黄金可以对等多少份白银,是衡量白银相对价格高低的一个有效指标。通过观察可以看出,金银比值与美国国债通胀保值证券(TIPS)市场对未来十年通胀的预期呈一定的负相关。因为金银比值可以简单理解为“黄金的货币属性/(白银的货币属性+工业属性)”,美国的通胀预期其实反映的也是经济需求,通胀预期较高,那么经济需求,尤其是工业需求会比较强劲,那对白银的需求相对于黄金而言就大,金银比就会出现下降,反之亦然。随着美国通胀预计的逐步下滑,金银比价有望继续走高,但需要注意的是,截至10月底,金银比价处在86点一线,这是该比价历史运行区间的相对高位,一旦金银比价上涨至极值的位置,那白银的配置优势将极大体现。

总结来看,美国最新数据仍有较强韧性,美国经济软着陆概率加到,考虑到美国通胀数据持续回落且美国就业市场处于降温趋势,美联储继续加息的压力减弱,但加息周期确认结束仍需时间观察,因此美元指数和美债收益率高位运行短期将继续压制白银价格向上突破,后市需重点关注美联储政策路径变化、地缘政治突发变化以及市场资金的变化情况。展望未来,目前,不管是地缘政治因素影响、还是央行需求支撑,金价走势比银价更为坚挺,若金银比价持续冲高,甚至是冲至历史高位,则白银的配置优势将极大体现,做多白银或者做空金银比价将会是较好的策略机会。